La senadora Ana Amélia habla sobre su proyecto de ley para luchar contra las empresas que utilizan los incumplimientos fiscales para ganar el mercado

Actúan de esta manera de manera sistemática, diferenciándose, por lo tanto, de ese contribuyente que, en un momento difícil, no recauda impuestos, pero muestra una intención de regularizar su situación.

La evasión fiscal en Brasil es un delito. El culpable puede incluso ir a prisión. Sin embargo, existe una práctica que causa prácticamente las mismas pérdidas que la evasión fiscal, pero no se considera un delito y su lucha ha sido muy difícil en el país. Este es el incumplimiento fiscal habitual, que ocurre cuando la empresa informa sus ventas a las autoridades fiscales. , pero simplemente no paga impuestos.

El deudor consuntivo se beneficia de la falta de instrumentos legales específicos para combatirlo y de la lentitud de la Justicia para arrastrar los procedimientos de cobro durante años, a menudo trabajando en naranjas que, cuando las acciones se pierden definitivamente, no tienen equidad para saldar deudas que millonarios. Mientras tanto, utiliza la ventaja de los impuestos no pagados para bajar sus precios y conquistar el mercado a expensas de competidores honestos, desestabilizando el mercado.

La buena noticia es que esta práctica puede tener sus días contados. En agosto, la senadora Gaúcha Ana Amélia Lemos (PP-RS) presentó un proyecto de ley al Senado (PLS 284/2017) que regula el artículo 146-A de la Constitución, permitiendo la creación de regímenes especiales de fiscalidad e inspección. La iniciativa crea condiciones para un combate y un efecto mucho más rápidos de este tipo de empresa y cuenta con el apoyo de ETCO.

Periodista con casi 40 años de experiencia profesional, 31 de los cuales cubrían los asuntos de Brasilia para la red RBS de Rio Grande do Sul, Ana Amélia entró en política en 2010. En su primera carrera, fue elegida senadora con más de 3,4 millones de votos. Desde entonces, se ha destacado en el Congreso: fue elegida cuatro veces como una de las diez mejores senadoras en el premio Congreso en foco, en 2013 fue nombrada por el Departamento de Asesoría Parlamentaria (Diap) entre las Uniones como la parlamentaria más influyente en el Congreso Nacional y actualmente ocupa segundo lugar en el ranking político, una encuesta que evalúa la producción legislativa de los 594 congresistas (senadores y diputados).

El 10 de noviembre, la senadora Ana Amélia habló sobre los propósitos del PLS 284/2017 en una entrevista exclusiva con Revista ETCO.

Senador, su proyecto busca regular el artículo 146-A de la Constitución. ¿Cuál es el propósito principal de este artículo constitucional?

Senadora Ana Amelia: El artículo 146-A de la Constitución Federal fue formulado para evitar el uso de impuestos como instrumento de desequilibrio competitivo. El proyecto de ley complementario (PL 284/2017) permitirá no solo a la Unión, que siempre ha tenido la competencia para abordar el problema, sino también a los Estados, el Distrito Federal y los Municipios para establecer regímenes especiales de fiscalidad e inspección diferenciados, para neutralizar Los efectos de los impuestos sobre la competencia.

En los últimos años, varios segmentos comerciales han estado sufriendo una competencia desleal por parte de compañías que recurren a ventajas ilícitas, como los incumplimientos impositivos persistentes, para ganar participación de mercado. ¿El objetivo del proyecto es combatirlos?

Senadora Ana Amelia: El proyecto de ley establece criterios fiscales especiales, con el objetivo de evitar desequilibrios de competencia, sin perjuicio de la competencia de la Unión, por ley, para establecer normas con el mismo objetivo. La intención es evitar el fraude, la evasión fiscal o incluso el uso de deudas incobrables persistentes como un medio para que compañías sin escrúpulos aumenten sus ingresos y ganancias, ganando el mercado injustamente y perjudicando la competencia. El proyecto, por lo tanto, tiene un amplio espectro, lo que permite la prevención de desequilibrios competitivos independientemente de cómo se use el impuesto para dañar el Tesoro y la competencia, incluidos los incumplimientos fiscales recurrentes.

¿Cómo ve las pérdidas que los deudores de impuestos regulares causan a la sociedad?

Senadora Ana Amelia: El sitio web Movimento Combustível Legal informó, en base a un estudio realizado por la Fundación Getúlio Vargas, que la evasión fiscal en el sector de combustibles hoy es de R $ 4,8 mil millones. Es dinero que podría recaudarse e invertirse en inversiones en salud, educación, seguridad e infraestructura. Quien comete este delito aprovecha las lagunas en la legislación que permiten al deudor habitual continuar ejerciendo la actividad, incluso si tiene deudas con el Estado. El deudor persistente obtiene ventajas desproporcionadas en relación con ese competidor que trabaja legalmente, ya que tiene un margen mucho mayor para trabajar. La evasión fiscal impacta directa y negativamente en la vida de los ciudadanos. El dinero que se pagaría en impuestos relacionados con la venta de combustibles podría revertirse a servicios dirigidos a la población, ya que más de la mitad del monto cobrado al conductor, en la bomba, es un impuesto. La evasión fiscal crea un ambiente de competencia desleal, perjudicando a los concesionarios y distribuidores que trabajan legalmente. Otro delito que debe combatirse y que perjudica al consumidor es la adulteración en el combustible, ya que contamina el medio ambiente, y el fraude en la bomba pesa en los bolsillos de los consumidores.

¿Cómo puede la creación de regímenes fiscales especiales ayudar a combatir estas prácticas desleales?

Senadora Ana Amelia: Los regímenes especiales consisten en formas diferenciadas de cumplir con las obligaciones tributarias para permitir la recaudación de los impuestos legalmente previstos. Cuando los medios tradicionales de recaudación no funcionan, debido a las prácticas adoptadas por los deudores con el fin de eludirlos, es necesario proporcionar a las Administraciones Tributarias las herramientas adecuadas para combatirlos de manera eficiente. Ese es el objetivo de PL 284/2017.

¿Ha mantenido la Corte Suprema la misma jurisprudencia?

La senadora Ana Amélia: La Corte Suprema Federal tiene precedentes (70, 323 y 547) que impiden la adopción de medios coercitivos indirectos para obligar al contribuyente a recaudar impuestos, como, por ejemplo, la imposición de regímenes especiales especiales que impiden el ejercicio regular de la actividad económica. Sin embargo, en RE 550.769 y en ADI 173, el Tribunal Supremo señaló que la orientación contenida en tales descripciones generales no se aplica cuando el contribuyente utiliza el incumplimiento del impuesto como un medio para explorar su actividad y ganar mercado, porque, en este caso, el ejercicio de La actividad económica se vuelve ilegal y, como tal, no merece protección judicial. En este escenario, se debe respetar el principio de libre competencia.

¿La nueva comprensión de la Corte Suprema busca proteger el equilibrio del mercado?

Senadora Ana Amelia: Sí, en una ponderación de valores, el Tribunal Federal Supremo comprende que la libre competencia debe prevalecer sobre la libre iniciativa, cuando se verifica el ejercicio abusivo de la actividad económica, con incumplimiento sistemático e injustificado de los impuestos. De esta forma, se busca la protección del mercado, considerado patrimonio nacional por la Constitución (art. 219).

Hoy, debido a la confusión legal, los procesos de cobro de deudores persistentes duran más de diez años, y en ese período la compañía causa un gran daño competitivo. Si su proyecto es aprobado, ¿la solución será más rápida?

La senadora Ana Amélia: Este es también uno de los propósitos. La definición de reglas claras de fiscalidad e inspección puede acelerar las soluciones y esto será beneficioso no solo para evitar la competencia desleal, sino también para prevenir otras irregularidades que perjudican a los consumidores y al medio ambiente. El proyecto separará al deudor eventual, quien a veces enfrenta un problema y no paga el impuesto por un período específico, pero luego hace un acuerdo y liquida la deuda, de ese deudor que nunca paga el impuesto. Por lo tanto, el poder judicial podrá identificar con mayor precisión para tomar su decisión. Además, la Administración Tributaria puede, en situaciones extremas, suspender o cancelar el registro del deudor en el registro de contribuyentes, lo que permitirá resolver el problema en su lugar de nacimiento, evitando la prolongación de sus efectos nocivos en el mercado y la sociedad en general.

¿Podría resumir los puntos principales del proyecto?

Senadora Ana Amelia: El proyecto prevé que la Unión, estados y municipios podrán establecer criterios para el cumplimiento de las obligaciones tributarias, como por ejemplo, control especial sobre la recaudación tributaria, mantenimiento de la inspección ininterrumpida en la constitución de un sujeto pasivo, anticipación o postergación del hecho imponible y concentración de la obligación tributaria. incidencia de impuestos en una determinada etapa del ciclo económico, entre otras medidas. También prevé el cambio de la condición del sujeto pasivo en el registro de contribuyentes a las modalidades suspendidas o canceladas. Si persisten las infracciones, o si consta que la empresa fue constituida por la práctica de fraude fiscal estructurado y por la producción o comercialización de un producto sustraído o en incumplimiento de las normas establecidas por la legislación vigente, este será el tratamiento. La intención es garantizar la transparencia y el debido proceso, sin perjuicio del consumidor y de los propietarios de los establecimientos que trabajen cumpliendo con las normas y principios éticos de la actividad. La iniciativa también se dirige a sectores con altos impuestos, como bebidas y cigarrillos.

¿Cuáles son los tipos de castigo previstos en el proyecto?

Senadora Ana Amelia: El proyecto de ley determina que la autoridad administrativa puede cambiar el estado del contribuyente en el registro de contribuyentes a las modalidades suspendidas o canceladas. La suspensión se produce cuando persisten las infracciones que motivaron la aplicación de un régimen especial, o la empresa no cuenta con la autorización del agente regulador o del organismo de supervisión competente. La cancelación estaría justificada por razones tales como evidencia de que la empresa se constituyó para la práctica de fraude fiscal estructurado y para la producción, comercialización o almacenamiento de bienes robados, robados, falsificados, adulterados o en incumplimiento de los estándares establecidos por el agente o agencia reguladora. inspector competente

¿El proyecto preserva los derechos de defensa de los contribuyentes?

La senadora Ana Amélia: Sí, establece la citación previa del contribuyente para ejercer el derecho de defensa, en un plazo no menor de quince días, y garantiza la presentación de una apelación, sin efecto suspensivo, que debe ser escuchada en un plazo de noventa días, bajo pena de cancelación inmediata. régimen diferenciado, además de la aplicación individual de la autoridad administrativa, por hasta doce meses, extensión permitida por decisión razonada.

El proyecto busca servir a una causa noble e importante, que es la lucha contra la competencia desleal. Pero, ¿no pueden usarlo los estados, los municipios o la Unión de manera distorsionada solo para aumentar los ingresos? ¿El proyecto aclara los límites para evitar que esto suceda?

Senadora Ana Amelia: No puede utilizarse de manera distorsionada para aumentar la recaudación de impuestos porque los criterios especiales de tributación, previstos en el proyecto, no son aptos para generar un aumento en los impuestos. Solo permiten recaudar los impuestos ya provistos. Además, su aplicación debe ir precedida de una motivación que demuestre la necesidad, adecuación y calibración de las medidas adoptadas para proteger la libre competencia.

¿Se puede usar el régimen diferenciado en cualquier sector y para cualquier impuesto o el proyecto limita su aplicación?

Senadora Ana Amelia: El proyecto de ley establece que la ley es válida para cualquier sector de actividad económica en el que sea necesario utilizar instrumentos fiscales diferenciados para garantizar el buen funcionamiento del mercado, con énfasis en aquellos en los que el impuesto es un componente relevante en la composición de los precios de los productos. o servicios y en los cuales la estructura de la cadena de producción o comercialización socava la eficiencia de controlar diferentes formas de evasión fiscal. Solo los impuestos recaudados sobre los ingresos, las ganancias, las transacciones financieras o el patrimonio están fuera del alcance del proyecto, dadas las características de estos impuestos, que los hacen menos propensos a influir en la competencia.

El senador Ricardo Ferraço había sido elegido para ser el relator del proyecto, pero se excusó a fines de octubre. ¿Cómo está el proyecto ahora? ¿Cuáles serán los próximos pasos y cuál es su pronóstico sobre cuándo se puede votar?

Senadora Ana Amelia: El nombre del senador Ricardo Ferraço todavía figura como relator en el portal del Senado. Sin embargo, me imagino que, debido a la licencia de 120 días, se puede nombrar un nuevo relator para la Comisión de Asuntos Económicos. A partir de ahí, esperaremos la presentación y votación del texto en el comité. Después de eso, el proyecto de ley aún tendrá que pasar a la Plenaria del Senado. Luego va a la Cámara de Diputados. Al ser aprobado sin modificaciones, se procede a la sanción presidencial. Las comisiones que tendrá que pasar por la Cámara se definirán solo después de que el proyecto llegue a la Cámara. No hay forma de predecir el tiempo aproximado o exacto para el procesamiento, pero espero que se convierta en ley para fines de 2018.

Una propuesta en discusión en el Gobierno Federal y en el Congreso Nacional trata de resolver un problema extremadamente complejo a través de una medida simplista. Es la idea de combatir la obesidad con la creación de un nuevo impuesto sobre las bebidas no alcohólicas que contienen azúcar en su composición, como los refrescos, jugos y refrescos.

Una propuesta en discusión en el Gobierno Federal y en el Congreso Nacional trata de resolver un problema extremadamente complejo a través de una medida simplista. Es la idea de combatir la obesidad con la creación de un nuevo impuesto sobre las bebidas no alcohólicas que contienen azúcar en su composición, como los refrescos, jugos y refrescos.

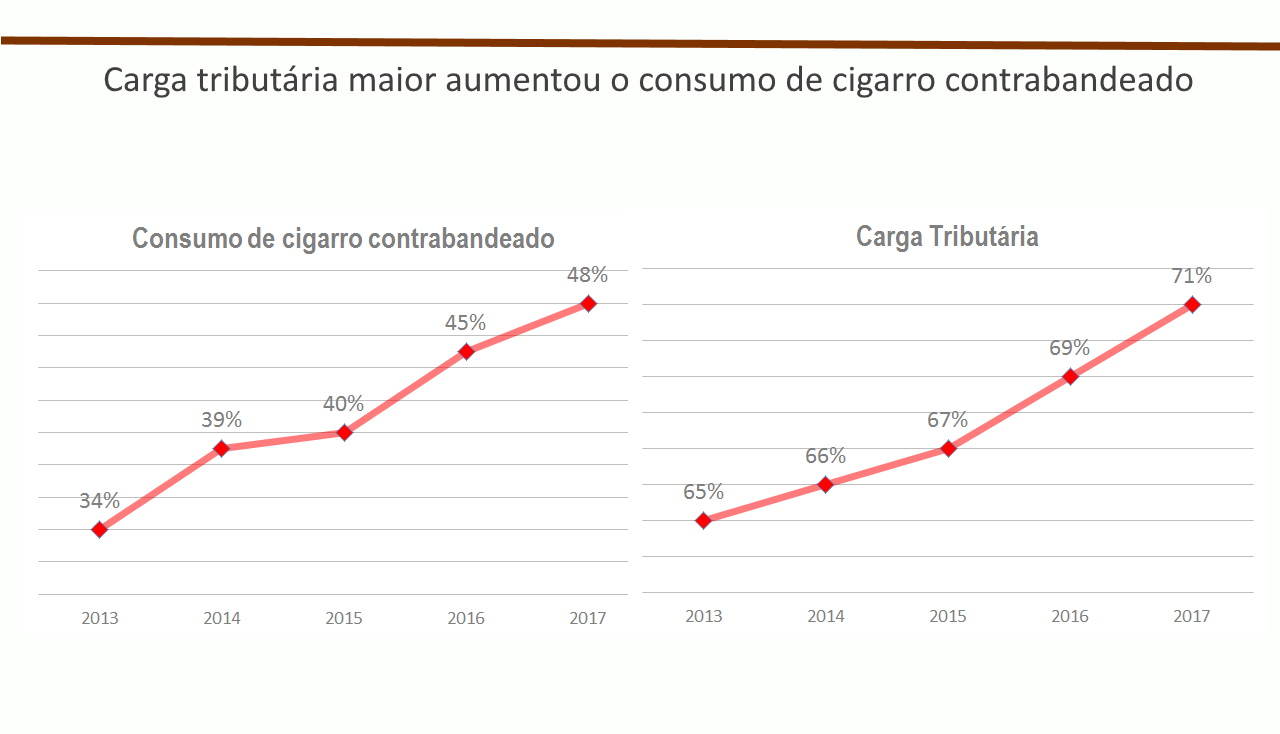

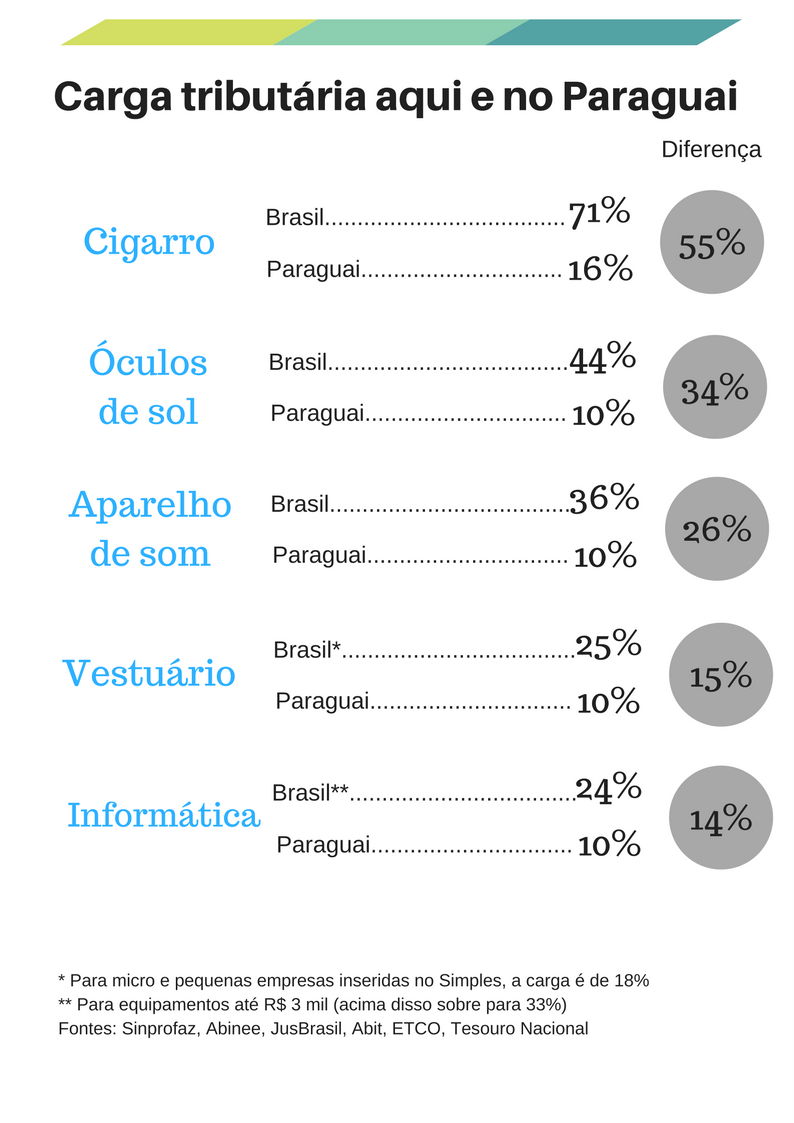

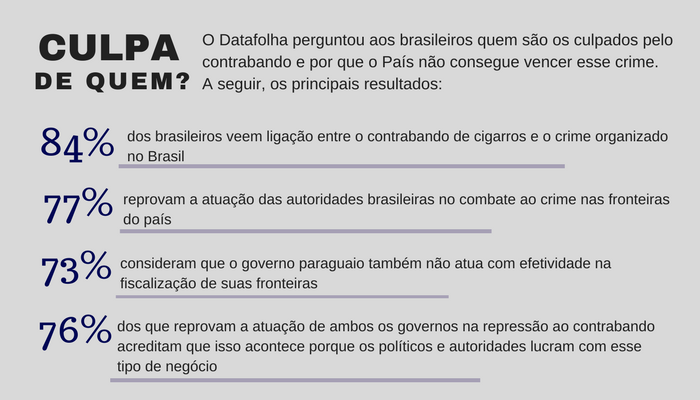

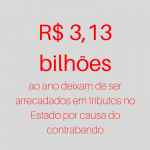

El dinero que el Estado no logró recaudar en 2016 se destinaría a construir 26 nuevos hospitales o 107 nuevas UCE. Para frenar estas pérdidas y combatir la delincuencia, la Asamblea Legislativa creó en junio el Frente Parlamentario Estatal de Lucha contra el Contrabando, encabezado por el diputado estatal Jorge Caruso (PMDB). “Está claro que una parte importante de esta lucha tiene que librarse en las fronteras brasileñas, ya que necesitamos cerrar las puertas al ingreso ilegal de productos de Paraguay. Pero otro frente importante de acción debe ser el combate al comercio de estos bienes en nuestras ciudades ”, justifica Caruso. “Eso es responsabilidad de los gobiernos estatales y alcaldías, que ya cuentan con varios mecanismos para lograr este objetivo, ya sea en el área de inteligencia y represión, o políticas tributarias que le quitan a los productos de contrabando su principal ventaja sobre los fabricados legalmente en el país: el precio. . "

El dinero que el Estado no logró recaudar en 2016 se destinaría a construir 26 nuevos hospitales o 107 nuevas UCE. Para frenar estas pérdidas y combatir la delincuencia, la Asamblea Legislativa creó en junio el Frente Parlamentario Estatal de Lucha contra el Contrabando, encabezado por el diputado estatal Jorge Caruso (PMDB). “Está claro que una parte importante de esta lucha tiene que librarse en las fronteras brasileñas, ya que necesitamos cerrar las puertas al ingreso ilegal de productos de Paraguay. Pero otro frente importante de acción debe ser el combate al comercio de estos bienes en nuestras ciudades ”, justifica Caruso. “Eso es responsabilidad de los gobiernos estatales y alcaldías, que ya cuentan con varios mecanismos para lograr este objetivo, ya sea en el área de inteligencia y represión, o políticas tributarias que le quitan a los productos de contrabando su principal ventaja sobre los fabricados legalmente en el país: el precio. . "